Dans le cadre de l’investissement sur les marchés financiers, que ce soit en bourse ou dans le trading, la gestion de portefeuille est une étape importante pour réussir ses placements, c’est-à-dire les faire fructifier et ainsi décupler son capital. Dans la composition d’un portefeuille d’investissement ainsi que sa gestion, de nombreux facteurs et paramètres sont à prendre en considération, dont les plus importants sont le profil d’investisseur, les objectifs de croissance, la durée d’investissement et le temps à consacrer. Après avoir défini ces paramètres, cela peut devenir plus simple pour certains tandis que pour d’autres, la gestion nécessitera de faire appel à un professionnel, ce qui est tout à fait normal s’ils n’ont pas les compétences ni le temps pour s’en occuper. Il existe effectivement différentes méthodes de gestion de portefeuille : la gestion libre, la gestion pilotée ou conseillée et la gestion sous-mandat. C’est plutôt dans la cadre de la gestion libre, c’est-à-dire que ce sont les investisseurs eux-mêmes qui assurent leurs placements, qu’il est nécessaire de considérer différents paramètres pour avoir un portefeuille performant et rentable. Focus sur tout ce qu’il y a à savoir sur la gestion de portefeuille.

- Qu’est-ce qu’un portefeuille d’investissement ou portefeuille boursier ?

- Fonctionnement d’un portefeuille boursier

- Évaluation du risque dans le cadre de la gestion de portefeuille

- Corrélation entre actifs financiers

- La frontière efficiente

- L’allocation d’actifs

- Le rebalancing ou rééquilibrage de portefeuille

- La théorie moderne du portefeuille

- Les différents types de gestion de portefeuille

- Les modes de gestion de portefeuille

- Créer un portefeuille rentable, les étapes à suivre

- Quelques principes pour bien gérer son portefeuille

Qu’est-ce qu’un portefeuille d’investissement ou portefeuille boursier ?

On parle de portefeuille d’investissement pour qualifier un portefeuille boursier dans lequel tous les titres achetés par l’investisseur sont placés. Celui-ci peut alors comprendre des valeurs mobilières, comme les actions et les obligations, et des produits dérivés, à l’instar des CFD, des forwards, des futures ou encore des trackers.

La composition d’un portefeuille boursier nécessite de prendre en considération différents facteurs : horizon de placement, temps à consacrer aux investissements, niveau de risque toléré, budget à consacrer… En gros, il s’agira d’abord de définir son profil d’investisseur avant de s’attaquer à la composition de son portefeuille et même avant de choisir son support d’investissement.

Définir son profil d’investisseur

La MiFID 2 (Markets in financial instruments directive) représente la directive européenne définissant les principaux types d’investisseurs lesquels peuvent se décliner en d’autres sous-catégories. Pour cette directive, il existe 3 profils d’investisseurs :

- L’investisseur conservateur ou défensif ;

- L’investisseur équilibré ou neutre ;

- L’investisseur dynamique ou spéculatif.

Du côté des institutions financières (banques, compagnies d’assurance, fonds d’investissement…), on retrouve 5 catégories : très prudent, prudent, modéré, modérément actif et agressif.

Le profil d’investisseur est utile est nécessaire dans la mesure où il permet de savoir si un investisseur est en adéquation avec les objectifs qu’il s’est fixés par rapport au risque qu’il souhaite prendre. Ainsi, un investisseur souhaitant avoir un rendement très élevé alors qu’il souhaite préserver son capital n’est pas très optimiste. En fait, il est dans la désillusion puisque cela n’est pas possible. La définition du profil d’investisseur se fait en tenant compte de différents paramètres :

- Expérience d’investissement (niveau de l’investisseur) ;

- Appétence au risque (niveau de risque que l’investisseur est prêt à prendre) ;

- Tolérance au risque (tolérance réelle face aux risques encourus).

Exemple de tableau pour définir le profil d’investisseur

Le tableau suivant permet de définir le profil d’investisseur suivant la directive MiFID2. Plusieurs paramètres sont pris en compte dans la détermination du profil : situation financière, situation familiale, profil général, compétences, objectifs…

| Investisseur défensif ou conservateur | Investisseur équilibré ou neutre | Investisseur dynamique ou spéculatif | |

|---|---|---|---|

| Situation familiale | Famille | Couple | Célibataire |

| Âge | Avancé | Moyen | Jeune |

| Horizon d’investissement | Court terme | Moyen terme | Long terme |

| Temps disponible pour les investissements | Limité | Moyen | Élevé |

| Tolérance au risque | Faible | Moyenne | Élevée |

| Objectifs d’investissement | Complément de revenu | Capital pour la retraite | Indépendance financière |

| Compétences | Faibles/limitées | Moyennes/culture financière basique | Élevées/connaissances approfondies en investissement |

*Situation financière relative à l’investissement

Avec ce tableau, il est possible d’avoir un aperçu de son profil d’investisseur, en tout cas une première idée puisque les institutions financières classiques, comme les banques, proposent leur propre questionnaire pour déterminer le profil de leurs clients. Pour utiliser ce tableau, il suffit de cocher pour chaque ligne des critères de sélection (à gauche) la réponse vous définissant ou convenant le mieux. Après avoir terminé toutes les lignes, il suffit de se référer au titre de la colonne où les réponses sont les plus nombreuses.

N.B. : Il est possible qu’un investisseur équilibré ait un penchant spéculatif ou défensif.

Connaître les différents supports d’investissement

Les investisseurs peuvent opter pour 3 types de supports d’investissement : le PEA (plan d’épargne en actions), l’assurance-vie et le CTO (compte-titres ordinaire). Chacun de ces supports dispose de caractéristiques qui lui sont propres avec des avantages et des inconvénients.

- Le PEA permet aux investisseurs de placer leur argent dans des actions européennes et trackers du monde entier. Celui a un plafond de versements limités à 150 000 € et il n’est pas possible pour un investisseur d’avoir plus d’un PEA. Ce qui est intéressant avec le PEA, c’est qu’il permet de bénéficier d’avantages fiscaux à partir de 5 ans de détention, c’est-à-dire sans retrait.

- Le CTO permet aux investisseurs de placer leur argent sur tous les produits, actifs et instruments financiers de tous les marchés aux quatre coins du globe. Il n’y a aucun plafond de versement et les investisseurs peuvent ouvrir plusieurs CTO en fonction de leur envie. Par rapport au PEA, il n’y a pas d’avantages fiscaux.

- L’assurance-vie fait partie des enveloppes fiscales sur lesquelles les investisseurs peuvent faire fructifier leur argent. Avec un contrat d’AV multisupport, ils peuvent alors investir dans différents UC (unités de compte) : UC obligataires, actions, UC monétaires… Il n’y a pas de plafond d’investissement et les investisseurs peuvent ouvrir autant de contrats d’assurance-vie qu’ils le souhaitent. Les avantages fiscaux sont au rendez-vous à partir de 8 ans de détention.

Utilisation d’un portefeuille boursier

Le portefeuille boursier également appelé portefeuille d’actions prend la forme d’un compte de titres composé de lignes, dont chacune représente un titre. Ainsi, si un investisseur dispose de 30 actions d’une entreprise A, de 100 actions d’une entreprise B et d’une obligation de l’entreprise C, il aura ainsi 3 lignes dans son portefeuille :

- 1 ligne pour les 30 actions de l’entreprise A ;

- 1 ligne pour les 100 actions de l’entreprise B ;

- 1 ligne pour l’obligation de l’entreprise C.

Fonctionnement d’un portefeuille boursier

Dans la mise en place d’un portefeuille boursier, deux principales stratégies sont mises en avant :

- La diversification (la stratégie la plus utilisée) ;

- La spécialisation (réservée aux investisseurs très expérimentés dans un domaine précis).

La diversification

Lorsqu’on investit sur les marchés financiers, le mot d’ordre est « diversification » à 90 %, les 10 % restant on laisse ça aux spécialistes. Mais il ne faut pas se méprendre, il n’est pas nécessaire de posséder beaucoup de titres – plus d’une dizaine de lignes ; ça en fait trop. Dans le cas de la diversification, la taille idéale dans le portefeuille est de 8, c’est-à-dire 8 lignes si l’on souhaite suivre son portefeuille et bien maîtriser l’ensemble. Et par ailleurs, plus il y a de titres, plus les frais de gestion et de transaction seront importants.

Pourquoi diversifier ? Pour réduire le risque lié aux fluctuations des marchés, d’un côté, et de l’autre pour maximiser la performance du portefeuille. Pour l’économiste américain Harry Markowitz, à l’origine du modèle de diversification efficiente des portefeuilles d’actifs financiers, la diversification est le seul repas gratuit puisqu’il permet de diminuer le risque et d’augmenter le rendement potentiel sans coûter un centime.

Lors des précédentes crises économiques et financières suite à des krachs boursiers, de nombreuses études ont mis en lumière la mauvaise façon d’investir des particuliers. La plupart d’entre eux investissaient alors au pire moment, c’est-à-dire lors de périodes d’euphories et se retiraient des marchés financiers lors des phases de panique avant la reprise des marchés. Ils ont faux sur toute la ligne et cela s’explique notamment par le fait qu’ils n’utilisent aucune stratégie d’investissement. Pour le célèbre investisseur et multimilliardaire Warren Buffett, les investisseurs particuliers commettent souvent l’erreur sur le plan du timing. C’est vrai qu’ils font la bonne chose, c’est-à-dire investir, mais pas au bon moment. Par exemple, ils vont acheter une maison avant un krach immobilier ; ce qui n’est pas du tout la bonne chose à faire. Sur les marchés financiers, les périodes de crise sont inévitables et celles-ci peuvent même revêtir un caractère cyclique. Il est donc nécessaire de se préparer et la diversification représente le meilleur moyen pour se protéger contre ces périodes. Il est important d’accepter le risque lorsqu’on investit sur les marchés.

Limiter les dégâts

Lorsqu’on investit sur les marchés financiers, l’une des premières choses qu’il faut garder en tête et se le rappeler tout le temps, c’est que le terme « zéro risque » n’existe pas. Ainsi dès le départ, il est important de bien comprendre cette notion et de l’accepter sinon ce n’est même pas la peine de placer son argent sur les marchés financiers. Mais lorsqu’on parle d’acceptation, cela ne signifie pas qu’il faut subir aveuglément ce risque. Non, cela signifie juste que dans la composition de son portefeuille boursier ainsi que sa gestion, le facteur risque est à prendre en considération et qu’il est important de limiter les dégâts des marchés financiers.

Nombreux sont les investisseurs qui ont perdu tout leur capital et ainsi abandonné leur portefeuille boursier puisqu’ils avaient placé leur argent sur une seule action qui n’a pas pu survivre face aux fluctuations des marchés et ainsi a fait faillite. C’est pour éviter cela qu’il faut diversifier son portefeuille. Dans le cadre de cette diversification, on peut allouer une partie de son capital pour faire des spéculations pures et dures sur certains actifs, mais cela ne doit pas représenter beaucoup (10 % au maximum) puisque la volatilité sera plus importante entraînant alors une prise de prise conséquente.

Protéger son capital durant les périodes d’euphorie

Lors des phases d’euphorie, il est extrêmement simple de faire une bonne performance, mais malheureusement, ce n’est pas la chose la plus importante. Pour illustrer cela, on va se pencher sur la bulle technologique de l’an 2000. Beaucoup d’investisseurs particuliers sont devenus millionnaires dans les années 1990 grâce à l’essor de la technologie, mais lors du krach de mars 2000 (explosion de la bulle), ils ont tout perdu. S’ils avaient diversifié, ils se seraient sortis un peu ruinés, mais pas entièrement.

Lorsqu’on parle d’investissement, il faut penser sur du long terme et le principal objectif est de conserver son patrimoine tout en le développant de la manière la plus sécurisée possible. Et c’est avec la diversification qu’il est possible de le faire. Comme le dit l’adage : « Il ne faut pas mettre tous ses œufs dans le même panier ».

Se préparer à faire face à toutes les situations

Beaucoup de personnes sont certaines de faire le bon choix. Cependant, après un certain temps et après avoir pris du recul, elles s’aperçoivent que finalement, elles n’étaient pas si intelligentes que ça sur le moment ou que ce n’était pas la bonne chose à faire. Cela peut s’appliquer dans le cadre de l’investissement et sur les marchés financiers. Les investisseurs peuvent croire en leur idée dur comme fer et prétendre que c’est le bon choix, mais celle-ci peut mettre du temps avant de se concrétiser, voire ne jamais se réaliser. En plaçant son capital dans une même entreprise, par exemple, cela peut avoir des conséquences désastreuses sur la santé financière du portefeuille boursier, voire terminer brusquement la partie.

Généralement, la majorité des personnes se ruent sur les actions de l’entreprise dans laquelle elles travaillent pour y mettre toutes leurs économies en achetant le plus d’actions possible. Malheureusement, cela n’est pas une bonne idée et certains investisseurs regrettent encore d’avoir pris cette décision, c’est le cas de l’entreprise Enron. En 2000, elle se classait 7ème au rang mondial en matière de capitalisation boursière, et en 2001, son chiffre d’affaires était de 111 milliards de dollars. Mais après un audit en décembre 2001, l’entreprise plonge pour fraude et manipulation financière – c’est la fin du chemin. Et avec cette faillite, les actions Enron ne valaient plus rien. C’était plus dur pour les employés qui avaient investi l’intégralité de l’argent épargné pour leur retraite que les autres investisseurs ; ils ont dû tout reprendre de zéro. En 2007, rebelote pour un bon nombre d’investisseurs qui ont été pris de court lors de la crise des Subprimes. Ils pensaient tous que l’immobilier était une valeur sûre, un investissement infaillible. Il est vrai que nombreux d’entre eux sont devenus millionnaires grâce à l’immobilier, mais beaucoup ont tout perdu durant cette crise et se sont même retrouvés à la rue alors que leur patrimoine n’était pas négligeable.

La diversification du portefeuille boursier est ce qui permettra de sauver le capital en cas de retournement de situation et limiter ainsi les dégâts.

La spécialisation

Dans la bonne gestion d’un portefeuille boursier, la diversification est essentielle pour amoindrir les risques liés aux fluctuations des marchés financiers, mais il est important de garder à l’esprit que chaque produit sur lequel on investit nécessite des analyses. De ce fait, une diversification trop importante aurait l’effet inverse de celui recherché. Le portefeuille sera bancal avec trop de produits, instruments et titres financiers n’ayant pas été analysés dans les bonnes conditions. C’est là qu’intervient la spécialisation.

La spécialisation permet aux investisseurs de se focaliser sur un type de produits spécifique. Si leurs connaissances se portent sur les nouvelles technologies, ils pourront alors choisir de se tourner vers différentes actions dans ce domaine. Ils adoptent ainsi un portefeuille diversifié avec une spécialisation dans les nouvelles technologies : plusieurs lignes dans le portefeuille puisqu’entreprises différentes, mais même secteur d’activité.

Évaluation du risque dans le cadre de la gestion de portefeuille

c’est de diminuer la prise de risque et c’est pour cela qu’il est important de diversifier son portefeuille boursier.

Pour construire un portefeuille à la fois performant et peu risqué, il est nécessaire de comprendre le risque puis de l’évaluer. La première chose à savoir, c’est que le risque en matière d’investissement correspond à la volatilité et il est possible de mesurer ce paramètre et de l’évaluer grâce à différents éléments, comme l’écart-type, le ratio de Sharpe et le bêta.

L’écart-type

Parmi les moyens utilisés pour évaluer le risque dans le domaine financier figure l’écart-type. Il s’agit d’un outil statistique qui permet de mesurer la volatilité d’un titre : volatilité = risque. Mathématiquement parlant, l’écart-type permet de calculer la dispersion d’un ensemble de valeurs par rapport à leur moyen.

Sa formule est la suivante :

écart-type = racine carrée (somme des n(clôture – moyenne mobile simple sur n clôture)²/n)

Et plus un titre sera volatile, plus son écart-type est important.

Le bêta

Tout comme l’écart-type, le bêta est un outil qui permet de mesurer le risque d’un titre. Il est notamment utilisé dans le cadre de la mise en place de stratégies de limitations des risques. Son principe repose sur la comparaison des mouvements effectués par un titre par rapport à son marché de référence. Cela permet ainsi de définir son niveau de risque par rapport à d’autres titres de référence. Le calcul est réalisé en comparant la rentabilité du titre à celle du marché ; le marché peut être réduit à un indice boursier : Dow Jones, CAC40…

Mathématiquement parlant, le bêta d’un titre financier représente le rapport de la covariance de la rentabilité du titre avec la rentabilité du marché à la variance de la rentabilité du marché.

Ce qui amène à la formule suivante :

bêta = Cov (rp, rm)/Var (rm)

où

rp = rentabilité du titre et rm = rentabilité du marché

Exemple

L’action A de l’indice XYZ possède un bêta de 1,8. Cela signifie alors que si l’indice varie de 10 %, l’action devrait théoriquement varier de 18 %, et celle-ci amplifiera alors les mouvements du marché puisque son bêta est supérieur à 1. Une autre action, l’action B, toujours de l’indice XYZ, a un bêta de 0,7. Celle-ci variera alors moins violemment que son marché de référence. En effet, si l’indice varie de 10 %, l’action devrait seulement effectuer un mouvement de 7 %.

Le ratio de Sharpe

Au lieu d’évaluer le risque comme l’écart-type et le bêta, le ratio de Sharpe permet de mesurer la rentabilité d’un portefeuille boursier suivant le risque pris par l’investisseur. Cet outil permet de comparer plusieurs actifs différents suivant le couple rendement/risque. Pour William Forsyth Sharpe, son créateur, la volatilité des performances passées est équivalente au risque du placement. La volatilité mesure l’amplitude des variations de cours d’un actif et plus celle-ci est élevée, plus le risque encouru par l’investisseur est important.

Pour calculer le ratio de Sharpe, il faut utiliser la formule suivante :

S = (R – Rf)/v

où

R = rendement du portefeuille

Rf = rendement d’un actif sans risque (taux d’intérêt)

v = volatilité

Application et exemple

Voici deux types de portefeuilles :

Portefeuille 1 : rendement de 30 % pour un taux d’intérêt de 5 % et une volatilité de 15 %

→ Le ratio de Sharpe pour le portefeuille 1 = (30 % – 5 %)/15 % = 1,667

Portefeuille 2 : rendement de 20 % pour un taux d’intérêt de 5 % et une volatilité de 40 %

→Le ratio de Sharpe pour le portefeuille 2 = (20 % – 5 %)/40 % = 0,375

Interprétation

Le ratio de Sharpe s’interprète de 3 manières différentes :

- Si la valeur obtenue est inférieure à 1, alors la performance du portefeuille boursier est inférieure à la performance d’un placement sans risque. Le résultat est alors négatif avec une espérance de gain inférieure au risque malgré une forte volatilité.

- Si la valeur obtenue est comprise entre 0 et 1 (cas du portefeuille 2 de l’exemple), cela n’en vaut pas la peine puisque le gain est insuffisant pour compenser le risque élevé pris par l’investisseur.

- Si la valeur obtenue est supérieure à 1, le résultat est alors positif et la performance du portefeuille boursier dépasse largement celle du placement au taux sans risque entraînant davantage de rentabilité.

Plus le ratio de Sharpe est élevé, meilleure sera la performance du portefeuille boursier.

Pratiquement, un investisseur ne va jamais considérer un risque individuellement, mais dans son intégralité. Il va donc prendre en compte le risque du portefeuille, mais d’un actif à lui tout seul. En effet, un actif pris individuellement peut être très risqué, mais quand celui-ci est intégré à un portefeuille, il peut alors permettre de couvrir le risque global et alors d’une certaine manière de faire baisser la volatilité du portefeuille.

Corrélation entre actifs financiers

Dans le cadre de la constitution et de la gestion d’un portefeuille boursier, la diversification permet de limiter les risques comme on vient de le décrire plus haut. « On ne met pas tous ses œufs dans le même panier ». Et lorsqu’on parle de diversification, il faut aussi parler de corrélation entre actifs financiers. Effectivement, les actifs qui composent un portefeuille d’investissement n’évoluent pas tous de la même manière, dans le même sens et de ce fait, les gains des autres vont alors compenser les pertes des autres, en partie.

Utilisation du coefficient de corrélation

On utilise alors le coefficient de corrélation pour mesurer le risque d’un portefeuille. Si dans celui-ci les actifs sont fortement corrélés, leurs risques s’ajoutent les uns aux autres tandis que si les actifs ont une faible corrélation entre eux, ou sont négativement corrélés, leurs risques vont alors se compenser partiellement et le portefeuille aura un risque plus faible dans sa globalité.

Sans rentrer dans la formulation mathématique du coefficient de corrélation, il faut juste comprendre que la corrélation se fait entre deux actifs et que la valeur obtenue peut être interprétée de nombreuses manières :

- Coefficient compris entre -1 et 1 :

→ un coefficient de 1 indique que les actifs évoluent dans le même sens et dans la même proportion ;

→ un coefficient de -1 indique que les actifs évoluent en sens opposés et proportionnellement ; - Coefficient entre 0 et 1 indique généralement et d’autant plus souvent que le coefficient est proche de 1, les actifs vont dans le même sens et on parle ainsi d’actifs corrélés ;

- Coefficient entre -1 et 0 indique généralement et d’autant plus souvent que le coefficient est proche de -1, les actifs vont dans des sens opposés et on parle ainsi d’actifs corrélés négativement ;

- Coefficient proche de 0 indique que les actifs ne sont pas du tout corrélés et qu’ils vivent chacun leur vie. L’évolution du premier actif ne donne aucune indication quant à l’évolution du second actif.

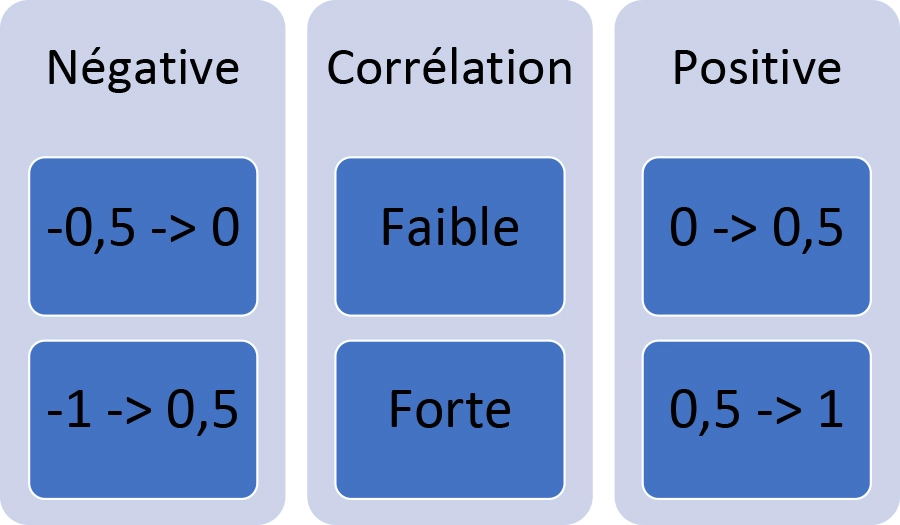

Il n’y a pas ou rarement des corrélations parfaites ou une non corrélation entre actifs. On parle plutôt de corrélation positive/négative faible ou forte, dont le tableau ci-dessous résume les cas de figure :

Actifs et catégories d’actifs corrélés

Il est courant de trouver différentes corrélations entre les actifs et les catégories d’actifs. Ainsi, les paires de devises et les matières premières les plus échangées sont étroitement corrélées.

Par exemple, le CAD (dollar canadien) est corrélé au prix du pétrole dans la mesure où le Canada figure parmi les grands exportateurs de pétrole. Le JPY (yen japonais) quant à lui est corrélé négativement au prix du pétrole à l’instar du CAD puisque le Japon importe tout son pétrole. Le NZD (dollar néo-zélandais) et l’AUD (dollar australien) ont tous les deux une forte corrélation avec les prix du pétrole et de l’or.

D’autres exemples courants de corrélations entre actifs financiers :

- Les actions des compagnies aériennes et le pétrole ;

- Les marchés boursiers et l’or ;

- Les FCP à grande capitalisation et l’indice S&P 500 (corrélation positive).

Lien de causalité entre actifs

Malgré le fait qu’il y ait une corrélation entre actifs et catégories d’actifs, que celle-ci soit positive ou négative, cela ne signifie pas qu’il y ait un lien de causalité entre eux. Il ne faut pas faire l’erreur de penser que la corrélation entre actifs vient du fait que l’un entraîne le déplacement de l’autre. Ce n’est pas vrai. On parle d’évolution dans le même sens ou dans le sens inverse, mais jamais de causalité. Cette dernière se produit uniquement quand l’action d’une chose entraîne le comportement d’une autre.

La frontière efficiente

Toujours dans le cadre de la constitution et de la gestion de portefeuille, la frontière efficiente est un concept essentiel qui va permettre aux investisseurs d’identifier l’ensemble des portefeuilles dits efficients, c’est-à-dire que ces portefeuilles vont maximiser le rendement pour un risque donné et pour un rendement donné minimiser le risque.

La notion de frontière efficiente a été développée dans les années 50 par Harry Markowitz, prix Nobel d’économie en 1990, dans un article paru dans le « Journal of Finance » qui est à l’origine de la théorie moderne du portefeuille. Pour « maximaliser » l’efficience d’un portefeuille, deux facteurs entrent en jeu : la rentabilité et le risque.

Plus un actif est volatile, plus celui-ci est risqué. Pour les investisseurs, l’enjeu sera alors d’avoir l’espérance de rentabilité la plus forte contre la volatilité la plus faible possible. Pour l’économiste Markowitz, celui-ci estime qu’un investisseur préfèrera toujours moins de risque à rendement équivalent et plus de rendement à risque équivalent.

Dans la mesure où un portefeuille se compose de plusieurs types d’actifs, la frontière efficiente sera déterminée à partir de l’espérance de rentabilité et de la volatilité de chaque actif susceptible de faire partie du portefeuille. Puis une matrice de corrélation est mise en place pour savoir comment les actifs réagissent les uns avec les autres.

Le rendement dans le cadre de la frontière efficiente

Dans la notion de frontière efficiente, le rendement fait référence à la moyenne pondérée des rendements attendus de chacune des classes d’actifs.

La volatilité dans le cadre de la frontière efficiente

Dans le cas de la volatilité, celle-ci fait alors intervenir la corrélation entre les actifs et les catégories d’actifs. Moins une corrélation est forte (corrélation faible négative), meilleure sera l’efficience du portefeuille. Celle-ci se mesure par l’intermédiaire du coefficient de corrélation, dont la valeur doit être inférieure à 1 pour que le risque global du portefeuille soit inférieur à la moyenne pondérée du risque de chaque actif qu’il regroupe.

L’allocation d’actifs

On parle d’allocation d’actifs dans la mise en place d’un portefeuille boursier pour désigner le processus qui consiste à répartir les actifs financiers ou les classes d’actifs au sein d’un portefeuille pour réduire le risque, d’un côté et de l’autre optimiser la performance à long terme avec la diversification. Sur le long terme, il a été constaté que près de 70 % des performances d’un portefeuille proviennent de l’allocation d’actifs avant tout. Il s’agit alors de l’étape fondamentale dans la construction d’un portefeuille.

Les catégories d’actifs ou classes d’actifs

Pour rappel, une classe d’actifs ou catégorie d’actifs réunit des actifs financiers dont les caractéristiques sont similaires et corrélées entre elles. Ainsi, les actions françaises qui évoluent dans le même secteur (automobile, luxe…) ont des comportements très proches, voire similaires : LVMH et Kering dans le luxe, et Renault et Peugeot dans l’automobile, par exemple. Cependant, les évolutions des performances des classes d’actifs entre elles ne sont pas liées. Par exemple, lorsque les obligations d’État baissent, la valeur des actions peut monter tandis que l’immobilier stagne. La corrélation entre des classes d’actifs différents est ainsi faible. Les principales catégories d’actifs sont au nombre de 7 qui sont :

- Les liquidités ;

- Les actions ;

- Les obligations ;

- Les matières premières ;

- Les devises ;

- L’immobilier ;

- Le non-coté.

Répartition des actifs financiers

L’allocation optimale d’actifs dans chacune des classes d’actifs est différente chez les investisseurs puisque les décisions relèvent principalement d’éléments personnels et des objectifs patrimoniaux qu’ils recherchent. Mais en gros, l’allocation d’actifs peut être traduite de cette manière : « l’art de choisir son risque ». En effet, il s’agira de rechercher une répartition optimale entre le rendement des investissements et le risque que l’investisseur est prêt à prendre, compte tenu de l’environnement économique et financier anticipé.

La décision à prendre concernant cette répartition va alors dépendre d’une combinaison entre le niveau anticipé du rendement pour chaque classe d’actifs avec le niveau attendu du risque relatif à chaque classe. Cette allocation devra par ailleurs se faire de manière rationnelle. Sinon, il est également nécessaire de prendre en compte l’horizon de placement. En effet, les classes d’actifs affichent des caractéristiques différentes en matière de risque et de rendement, et celles-ci changent également suivant la durée d’investissement. Plus cette dernière est longue, plus le risque devient relatif.

Parvenir à une allocation d’actifs optimale

Il n’y a pas de portefeuille miracle qui sera performant pour tous les investisseurs. Chacun d’entre eux devra bâtir un portefeuille sur la base d’une allocation d’actifs stratégique qui correspond à leurs objectifs patrimoniaux à long terme et sur la base d’une allocation d’actifs tactique qui permettra de profiter d’accidents de marché ou encore des exagérations qu’il offre de temps à autre.

Il faut se rappeler ces 3 fondamentaux :

- Chaque classe d’actifs se comporte différemment suivant les fondamentaux économiques.

- L’allocation d’actifs offre la possibilité de diluer le risque grâce à l’investissement dans différents actifs.

- L’allocation stratégie joue un rôle important dans la gestion du stress.

La bourse offre aux investisseurs des performances plus que satisfaisantes sur le long terme, mais à court terme, les variations et fluctuations peuvent être très violentes. Et il faut dire que certains investisseurs ne pourront pas supporter le stress occasionné par cela. Ainsi, l’allocation d’actifs stratégique permettra de lisser les performances pour obtenir un couple rendement/risque optimal.

Comme nous l’avons maintes et maintes fois dit auparavant, chaque actif financier présente une part de risque et à ce jour. Avec l’allocation d’actifs, on pourra alors répartir le capital sur différents actifs pour maîtriser ou plutôt limiter le risque global tout en maintenant un rendement satisfaisant sur l’ensemble du portefeuille boursier.

Cette approche permet ainsi d’avoir une performance maximale du portefeuille pour un risque plus ou moins limité. Il est rappelé que le risque tend à diminuer avec le temps. Ainsi, plus un actif est détenu longtemps, plus le risque relatif sera moins élevé. On le laissera le temps de capitaliser sur les phénomènes d’ordre fondamental qui auront un impact positif. Puisque l’économie est cyclique, il y aura ainsi des périodes de haut et des périodes de bas, mais si on passe à travers ces périodes, l’actif aura progressé sans pour autant faire perdre de l’argent.

En fait, plus l’horizon d’investissement est long, plus il est intéressant de prendre des risques. Cette manœuvre permet d’augmenter la performance moyenne du portefeuille tout en diminuant le risque global.

Ainsi, pour parvenir à une allocation d’actifs optimale, il faut connaître :

- La corrélation entre les actifs qui composent le portefeuille boursier ;

- Le ratio de Sharpe du portefeuille global ;

- Le ratio de Sharpe des actifs qui composent le portefeuille.

Le rebalancing ou rééquilibrage de portefeuille

Au fil des années, le portefeuille boursier tend à être bancal dans la mesure où les actifs financiers et les classes d’actifs évoluent. Il peut être nécessaire de réaménager le portefeuille pour que celui-ci garde l’allocation d’actifs effectuée au départ. Cette manœuvre est appelée rebalancing qui se traduit littéralement en français en rééquilibrage.

Le rééquilibrage de portefeuille permet de réallouer les pondérations s’étant écartées de l’allocation d’actifs cible. On peut procéder de cette manière en transférant des actifs, soit en vendant des parts d’une catégorie d’actifs surpondérés et en utilisant l’argent obtenu pour acheter des parts dans une catégorie sous-pondérée ou en ajoutant/retirant de l’argent du portefeuille : mettre de l’argent neuf dans une catégorie sous-pondérée et faire des retraits d’argent d’une catégorie surpondérée.

L’avantage de cette opération, c’est qu’elle permet de maintenir l’allocation d’actifs cible au niveau des risques pris. En vendant ce qui a monté et en achetant ce qui a baissé, le rééquilibrage permet d’augmenter éventuellement le rendement du portefeuille boursier. Toutefois, cela induit des coûts de transaction pouvant rendre l’opération plus ou moins négative en matière de rendement. Cela dépend grandement de la capacité de l’investisseur à réallouer ses actifs et à réaménager son portefeuille.

La théorie moderne du portefeuille

Dans les années 50, l’économiste Harry Markowitz a mis en place la théorie moderne du portefeuille. Celle-ci définit alors le processus de sélection d’actifs pour créer un portefeuille efficient, c’est-à-dire un portefeuille qui dispose de la rentabilité maximum pour un niveau de risque minimum.

La diversification, l’allocation d’actifs et la frontière efficiente sont à la base de la théorie. Les actifs qui composent le portefeuille boursier ne doivent pas être choisis individuellement, mais sélectionnés suivant la corrélation de leurs variations à celles du reste des actifs dans le portefeuille. Ainsi, cette allocation d’actifs permet de minimiser le risque pour un niveau de rendement déterminé.

Frontière efficiente, actif sans risque et allocation d’actifs

Dans sa théorie, H. Markowitz suppose que les investisseurs sont rationnels dans leur prise de décision financière et ont une aversion envers le risque. Les principaux éléments à prendre en compte sont alors le risque et le rendement des actifs. En effet, les investisseurs ne sont pas enclins à prendre plus de risques qu’en échange d’un rendement plus élevé. Ils achèteront des actifs présentant un rendement optimal par rapport à leur niveau de risque, et ne prendront jamais dans leur portefeuille des actifs plus risqués que d’autres, mais offrant un rendement inférieur. Cependant, les investisseurs souhaitant améliorer la rentabilité de leur portefeuille doivent accepter de prendre plus de risques. Ainsi, l’équilibre rendement/risque optimal dépendra de la tolérance au risque des investisseurs. Dans son modèle, le rendement global d’un portefeuille boursier consistera en la somme des rendements des actifs le composant pondérés par leur poids.

Hypothèse pour mettre au point le portefeuille optimal selon le modèle de Markowitz

L’hypothèse est qu’il n’existe pas d’actif sans risque et que l’horizon de placement optimal est à long terme. Dans le cadre de l’allocation d’actifs pour parvenir au portefeuille efficient, il y a 3 étapes à suivre :

- Mise en place d’une base de données des espérances de rendement ainsi que des corrélations des actifs ;

- Détermination de la frontière efficiente ;

- Choix du portefeuille optimal sur la base de la frontière efficiente suivant le degré d’aversion au risque.

La performance du portefeuille dépendra alors de la méthode, principalement, plutôt que du talent du gérant de portefeuille, dans le cas d’une gestion conseillée ou sous-mandat.

Les différents types de gestion de portefeuille

Dans le cadre de la gestion de portefeuille, on en dénombre différents types répartis en deux catégories :

- La gestion individuelle de portefeuille boursier ;

- La gestion collective de portefeuille boursier.

Dans la gestion individuelle, l’investisseur traite ses positions directement à travers un support d’investissement adapté à ses objectifs et à son profil : PEA (plan d’épargne en actions), assurance-vie ou CTO (compte-titres ordinaire). S’il ne dispose pas des capacités pour le faire ou s’il n’a pas le temps à consacrer à ses investissements, il peut faire appel à un professionnel pour le seconder.

La gestion libre ou gestion directe

Ce type de gestion de portefeuille est le plus fréquent. Les investisseurs souhaitent à tout prix avoir la main sur leurs placements : autonomie de gestion. Ainsi, ils effectuent eux-mêmes toutes leurs opérations d’investissement : achats, ventes et arbitrages des actifs qu’ils détiennent dans leur portefeuille.

Les investisseurs en gestion libre sont relativement à l’aise avec les marchés financiers et justifient d’une bonne connaissance des ordres de bourse ainsi que des différents produits disponibles sur le marché. Ils ont également du temps à consacrer à leurs investissements pour que ceux-ci soient performants et rentables, à moins qu’ils optent pour une gestion passive de son portefeuille comme la stratégie « buy & hold » qui consiste à acheter et à conserver ses actifs sans regarder leur performance et les laisser prendre de la valeur au fil des années.

La gestion conseillée

Un type de gestion se rapprochant de la gestion libre, il y a la gestion conseillée. Les investisseurs font appel à un professionnel comme un CIF (conseiller en investissement financier) pour les épauler dans leurs décisions. C’est celui-ci qui déterminera la meilleure allocation d’actifs possible en fonction du profil : objectifs, horizon d’investissement, tolérance au risque… Toutefois, il n’a pas le droit de passer des ordres d’achat ni de vente sans consulter ses clients, ni même faire des arbitrages dans le cadre de l’assurance-vie. Ce sont les investisseurs qui donnent leur aval si ou non ils souhaitent suivre ces recommandations d’investissement.

Tout comme dans le cadre de la gestion libre, la gestion conseillée implique d’avoir de bonnes connaissances des marchés financiers ainsi que des différents produits et ordres de bourse. Mais par rapport à celle-ci, elle a un coût. Bien évidemment, le CIF ne travaillera pas gratuitement pour le compte des investisseurs. Il est rémunéré sous forme de commissions fixes ou variables en fonction du contrat signé entre les deux parties. Par ailleurs, il n’est pas intéressant de recourir à ce type de gestion pour un petit capital. En effet, le ticket d’entrée démarre autour de plusieurs dizaines de milliers d’euros chez des conseillers en gestion de patrimoine, par exemple.

La gestion sous-mandat

Dans le cadre de la gestion de portefeuille, la gestion sous-mandat est le type de gestion destiné aux investisseurs qui n’ont ni les compétences ni le temps nécessaire pour effectuer eux-mêmes leurs placements. Cette solution de délégation est une solution haut de gamme et sur mesure dans la mesure où les investisseurs confient toute la gestion à un expert qui travaille généralement pour une entreprise de gestion afin qu’il fasse fructifier leur capital à leur place.

Un contrat est signé entre les deux parties ou plutôt un mandat est confié à l’entreprise de gestion afin que celle-ci prenne en charge tous les arbitrages lui paraissant opportuns sur les investissements. Ces arbitrages ne se font pas au gré du professionnel mandaté ni au hasard, mais dans l’intérêt de l’investisseur et suivant son profil, son horizon de placement, ses objectifs ainsi que sa tolérance au risque. Il reçoit par ailleurs un compte-rendu des arbitrages effectués pour qu’il puisse suivre l’évolution de ses investissements.

Dans la majorité des cas, la gestion sous-mandat est réalisée par des gérants physiques, mais il peut arriver que celle-ci soit prise en charge par des robots-conseillers qui sont des plateformes en ligne offrant des conseils financiers et qui permettent la gestion automatisée de portefeuilles d’actifs – dans ce contexte, il y a une approche plus ou moins algorithmique de la gestion des investissements.

Par rapport à la gestion libre ou à la gestion conseillée, la gestion sous-mandat a un coût plus ou moins élevé puisque celle-ci implique l’intervention d’entreprises de gestion ou encore de puissants algorithmes pour effectuer l’allocation d’actifs et assurer la diversification du portefeuille. En général, cette méthode de gestion est choisie par les investisseurs ayant un capital assez important – quelques dizaines de milliers d’euros au minimum. Mais aujourd’hui, avec les avancées technologiques et une concurrence recrudescente sur les marchés financiers, de plus en plus de plateformes en ligne proposent cette solution à partir d’un capital à gérer de quelques milliers d’euros.

La gestion collective

Pour ce qui est de la gestion collective, celle-ci est dédiée aux investisseurs n’ayant ni le temps ni les connaissances nécessaires pour assurer eux-mêmes la gestion de leur patrimoine financier. Ils peuvent ainsi recourir aux parts de FCP (fonds communs de placement) ou aux actions de SICAV. Dans cette hypothèse, ce sont des entreprises de gestion qui sont chargées de faire fructifier le capital conformément au profil d’investisseur qui est résumé dans le DICI (document d’informations clés pour l’investisseur). En quelques pages, ce document fournit tous les renseignements nécessaires de chaque OPCVM (organisme de placement collectif en valeurs mobilières), dont les performances passées et la stratégie d’investissement menée.

Les modes de gestion de portefeuille

Lorsqu’on parle de type et mode de gestion de portefeuille, ce n’est pas la même chose. En effet, les types de gestion font référence aux méthodes de gestion du portefeuille : libre, conseillée, sous-mandat ou collective. Par contre, pour les modes de gestion, il s’agit de la manière de faire fructifier l’argent sur son portefeuille : est-ce que celle-ci se fait de manière active ou de manière passive ? Ainsi en mode de gestion, on la gestion active et la gestion passive (gestion indicielle).

La gestion active de portefeuille boursier

Dans le cadre de la gestion active, le but pour les investisseurs est de « surperformer » le marché de référence du portefeuille. Ils vont ainsi sélectionner de façon discrétionnaire à l’aide de différents outils d’analyse les actifs ou les catégories d’actifs qui sont susceptibles de croître plus rapidement que le marché. En opposition à la gestion passive, ce mode de gestion concerne tous les fonds et portefeuilles ne visant pas à reproduire la performance d’un marché de référence, mais à le surpasser. Il faut savoir que la majorité des fonds d’investissement utilisent ce mode de gestion.

Au sein même de la gestion active, il en existe différents styles pouvant être classés en fonction du niveau de risque, de la répartition géographique ou encore de la répartition sectorielle des portefeuilles, mais également du type de produits utilisés ou de l’horizon de placement des investisseurs.

Dans le cas où l’investisseur n’adopte pas une autonomie de gestion et opte pour la gestion sous-mandat en gestion active, il devra consacrer une partie de son capital à la rémunération de l’entreprise de gestion. En effet, beaucoup de transactions sont effectuées dans le cadre de la gestion active et les frais de gestion en deviennent ainsi relativement élevés. Dans le cas contraire, il n’aura qu’à supporter les frais de transaction.

La gestion passive de portefeuille boursier

Contrairement à la gestion active, la gestion passive également appelée gestion indicielle a pour but de répliquer les performances d’un marché de référence le plus fidèlement possible. Généralement, on parle de réplication d’indice de référence. Par exemple, un fonds CAC40 sera constitué des 40 valeurs de l’indice pondérées en fonction de la taille de leur capitalisation. Par rapport à la gestion active, la gestion passive nécessite moins de travail de recherche et le plus souvent, celle-ci est partiellement automatisée. D’autant plus que les frais sont moins élevés la plupart du temps puisqu’il y a moins de transactions réalisées.

Dans le cadre de la gestion passive de portefeuille, les investisseurs peuvent opter pour trois méthodes de réplication d’indices :

- réplication pure : Méthode de réplication la plus utilisée consistant à acheter les composants d’un indice et à les pondérer en fonction de la taille de leur capitalisation. Il est nécessaire de faire un réajustement du poids de chaque action de manière dynamique afin de s’adapter aux variations des titres qui composent l’indice.

- réplication synthétique : Méthode de réplication utilisant des produits dérivés sur indice, principalement des contrats à terme (future) et des contrats d’échange de gré à gré (asset-swap). Cette méthode de gestion indicielle permet notamment de réduire les frais de gestion puisque l’investisseur ne détient pas physiquement les actifs.

→ méthode de stratification : sélection des plus grosses capitalisations de l’indice avec variation de la pondération au sein du portefeuille afin de s’adapter aux mouvements de l’indice

→ méthode par optimisation : détermination du portefeuille d’actifs ayant un tracking error le plus faible par rapport à l’indice de référence – test de différentes combinaisons sur la base de la corrélation entre les différentes valeurs composant l’indice (pondération non prise en compte).

Créer un portefeuille rentable, les étapes à suivre

Seul un portefeuille boursier bien entretenu présage un avenir radieux pour les investisseurs. Quand le portefeuille est bancal, les investissements le sont également et les performances ne sont pas au rendez-vous. Pour parvenir à un portefeuille rentable et performant, il est nécessaire de terminer une allocation d’actifs correspondant le mieux aux objectifs de placement personnels ainsi qu’à la tolérance au risque. En d’autres termes, le portefeuille devra répondre aux besoins futurs en capital et donner la tranquillité d’esprit aux investisseurs.

Première étape : Déterminer l’allocation d’actifs optimale

La première chose à faire avant de se lancer dans la construction de son portefeuille financier en tant qu’investisseur est de déterminer sa situation financière ainsi que ses objectifs. Parmi les éléments primordiaux à considérer figurent l’âge, le montant à investir, les besoins futurs en matière de revenus et le temps à consacrer aux investissements. Par exemple, un jeune diplômé de 21 ans entrant dans la vie active aura besoin d’une stratégie d’investissement différente de celle d’un salarié de 50 ans qui investit pour pouvoir payer les études universitaires de ses enfants tout en prenant sa retraite au cours de la prochaine décennie. Ensuite, il sera nécessaire de mettre dans l’équation la personnalité et la tolérance au risque. Est-ce que le futur investisseur est prêt à risquer de perdre une partie de son capital contre des rendements plus élevés ? Tout investisseur aimerait avoir des rendements élevés au fil des années qu’il place son argent, mais s’il ne peut pas dormir la nuit quand ses investissements chutent à court terme, il est probable que les rendements élevés de ces types d’actifs ne valent pas ce stress.

Il est important de clarifier la situation actuelle, des besoins futurs en capital et de la tolérance au risque pour pouvoir déterminer la répartition optimale des investissements entre les différentes catégories d’actifs ou classes d’actifs dans le portefeuille. La possibilité de meilleurs rendements se fait au détriment d’un risque de perte plus important : couple rendement/risque.

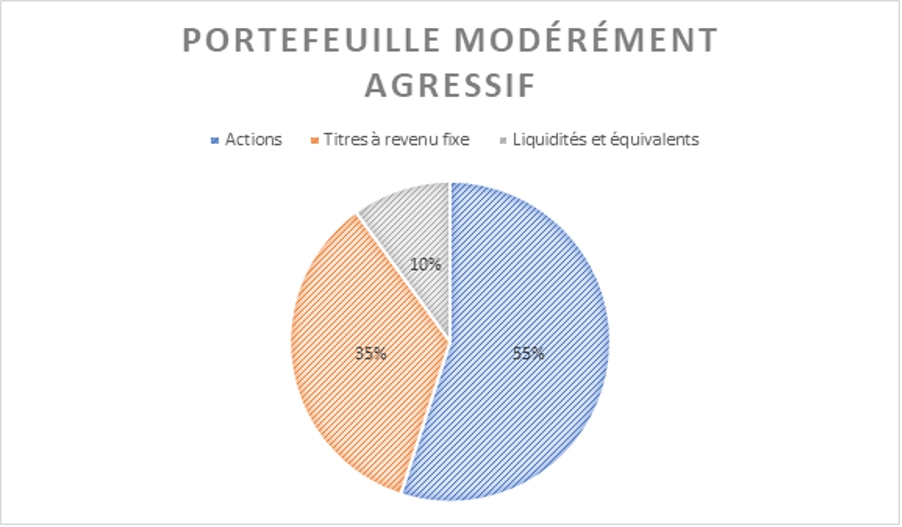

Investisseur conservateur ou agressif

En règle générale, plus un investisseur supporte le risque, plus son portefeuille sera agressif avec une part plus importante d’actions que d’obligations et d’autres actifs à revenu fixe. Et inversement, un investisseur pouvant assumer moins de risque aura un portefeuille beaucoup plus prudent.

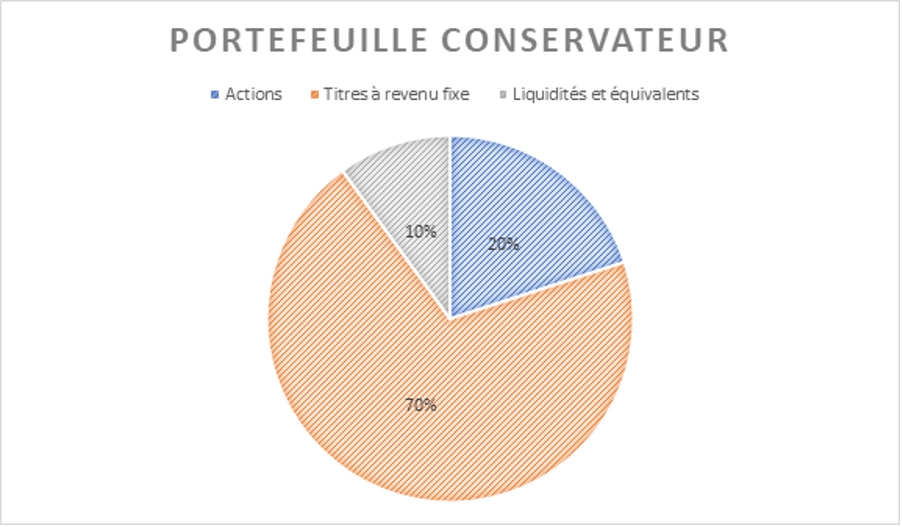

L’objectif principal d’un portefeuille conservateur ou prudent est de protéger sa valeur. Ainsi, l’allocation d’actifs présentée dans le camembert ci-dessus génèrerait un revenu courant avec les obligations tout en offrant un certain potentiel de croissance du capital à long terme grâce aux actions de haute qualité.

Deuxième étape : Mise en place du portefeuille

Une fois que la bonne répartition des actifs a été effectuée, il sera maintenant nécessaire de diviser le capital entre les catégories d’actifs appropriées. Ce n’est pas très difficile puisque les actions sont des actions, les obligations des obligations et ainsi de suite. Mais il est encore possible de décomposer les différentes catégories en sous-catégories présentant également des risques et des rendements potentiels différents les uns des autres. Par exemple, un investisseur peut diviser la part des actions qu’il met dans son portefeuille entre différents secteurs industriels et des entreprises à la capitalisation boursière différente, ou encore entre actions nationales et étrangères. La part obligataire pourrait être répartie entre les obligations à court terme et les obligations à long terme, la dette publique par rapport à la dette d’entreprises, etc.

Il existe de nombreuses manières de choisir les actifs pour réaliser la stratégie d’allocations d’actifs. Il ne faut pas oublier d’analyser la qualité ainsi que le potentiel de chaque actif dans lequel on investit – c’est élémentaire comme le dirait Sherlock Holmes.

- Stock picking : Cela consiste à sélectionner un par un les titres à mettre dans son portefeuille en prenant soin de considérer une batterie de critères d’analyse fondamentale. Une analyse méthodique des bilans comptables des entreprises est notamment l’une des clés pour parvenir aux actions adaptées. C’est la méthode la plus exigeante pour ajouter des titres à son portefeuille et oblige ainsi les investisseurs à surveiller régulièrement les variations de prix de leurs avoirs et à se tenir au courant des actualités des entreprises ainsi que de leur secteur.

- Dans le choix des obligations, de nombreux facteurs sont à prendre en compte, dont le coupon délivré, l’échéance, le type d’obligation ainsi que la cote de crédit et l’environnement général des taux d’intérêt.

- Pour les FCP (fonds communs de placement), ceux-ci sont disponibles pour un large éventail de catégories d’actifs et permettent aux investisseurs de détenir des actions ou encore des obligations sélectionnées soigneusement par des professionnels – les gestionnaires de fonds. Dans le cadre d’un portefeuille composé de FCP, il faut savoir qu’il sera nécessaire d’ajouter un paramètre non négligeable qui est la rémunération du gestionnaire et cela peut faire baisser le rendement du portefeuille. Les fonds indiciels sont un choix alternatif qui ont des frais moins élevés puisqu’ils reflètent un indice établi et sont alors gérés de manière passive.

- Une autre alternative aux FCP, les FNB (fonds négociés en bourse) sous forme de trackers ou ETF se négociant comme des actions. Ils sont similaires aux FCP dans la mesure où ils représentent un grand panier d’actions, généralement regroupées par secteur, capitalisation, pays et autre. Mais ils sont différents puisqu’ils sont gérés passivement comme les fonds indiciels. Leur avantage, c’est qu’ils offrent des économies sur les FCP tout en offrant une excellente diversification aux investisseurs. Les trackers couvrent aussi un large éventail de catégories d’actifs, pas seulement des actions, et sont très utiles pour compléter un portefeuille boursier.

Troisième étape : Réévaluation des pondérations du portefeuille

Une fois le portefeuille mis en place, il sera nécessaire de l’analyser et de le rééquilibrer périodiquement. Pourquoi ? Parce que les fluctuations du marché entraînent des mouvements de prix occasionnant ainsi une modification des pondérations initiales des valeurs du portefeuille. Afin d’évaluer l’allocation d’actifs réelle, il suffit de catégoriser les investissements de manière quantitative puis de déterminer la proportion de leurs valeurs par rapport à l’ensemble.

D’autres facteurs sont par ailleurs susceptibles de changer au fil des années pouvant alors impacter les performances du portefeuille, comme la situation financière, les besoins futurs et la tolérance au risque. Il est ainsi nécessaire de réajuster le portefeuille. Dans le cas où la tolérance au risque a diminué, il serait peut-être intéressant de réduire le nombre d’actions détenues. Une plus grande tolérance au risque implique une nouvelle mise au point, comme l’allocation d’une petite partie des actifs dans des actions à petite capitalisation plus volatiles.

Afin de rééquilibrer, il faudra déterminer lesquels des actifs sont surpondérés et sous-pondérés. Par exemple, un investisseur détient 30 % de ses actifs dans des actions de petite capitalisation alors que dans son allocation d’actifs initiale, il ne devrait y avoir que 15 % dans cette catégorie. Il devra ainsi déterminer la part à réduire et dans quelles autres catégories d’actifs celle-ci sera allouée.

Quatrième étape : Rééquilibrage stratégique

Lorsque l’investisseur a déterminé les titres qu’il doit réduire et de combien, il devra alors décider des titres sous-pondérés à acheter avec le produit de la vente des titres surpondérés. Pour sélectionner les titres, il faudra procéder à la mise en place du portefeuille à la deuxième étape ci-dessus.

Lors du rééquilibrage et du réajustement du portefeuille, il est nécessaire de prendre un moment pour voir l’impact fiscal de la vente des titres à ce moment précis. Peut-être que l’investissement dans des actions de croissance s’est fortement apprécié au cours de la dernière année, mais si l’on vend toutes les positions afin de rééquilibrer le portefeuille, il y a un risque que l’impôt sur les plus-values soit important. Dans ce cas, il pourrait être plus avantageux de ne pas apporter de nouveaux fonds à cette catégorie d’actifs à l’avenir tout en continuant à contribuer à d’autres catégories d’actifs. Cela permettra de réduire la pondération des actions de croissance dans le portefeuille au fil du temps sans devoir payer d’impôt sur les gains en capital.

Dans la foulée, il est également important de toujours tenir compte des perspectives de ses titres. Si l’investisseur pense que ces mêmes actions de croissance surpondérées sont prêtes à chuter, il voudra peut-être vendre en dépit de la fiscalité qui n’est pas en sa faveur. Les opinions des analystes ainsi que les rapports de recherche (résultats d’étude) peuvent être des outils utiles pour l’aider à évaluer les perspectives de ses avoirs. La vente à perte fiscale peut être une bonne stratégie à appliquer pour réduire les implications fiscales.

Quelques principes pour bien gérer son portefeuille

Dans la gestion quotidienne du portefeuille, de nombreux investisseurs sont souvent confrontés à des désagréments et ils ne savent plus quoi faire. Pour éviter cela, voici quelques principes simples à suivre sans modération :

Ne pas se disperser

Si la diversification est la clé d’un portefeuille optimal et rentable, ce n’est pas pour autant qu’il faut en faire trop. En effet, l’investisseur deviendra seulement un collectionneur et il ne sera peut-être pas rentable sauf dans des dizaines et des dizaines d’années. Avec 50 lignes dans le portefeuille par exemple, chaque entreprise ne représente que 2 % du portefeuille en moyenne. Dans le cas où l’une d’entre elles progresse de 50 %, ce qui est une performance plus que remarquable, la valeur du portefeuille ne progressera que de 1 %. C’est un gain décevant alors que le choix était bien judicieux, mais la pondération n’est pas bonne. D’autant plus qu’il n’est pas simple de suivre l’activité d’un trop grand nombre d’entreprises.

Ne pas être trop gourmand

Lorsqu’un titre a bien progressé, il ne faut pas hésiter à en tirer profit et ainsi prendre les bénéfices. Il est important de se fixer des objectifs de cours lorsqu’on achète des valeurs puis vendre tout ou une partie lorsque l’objectif a été atteint pour une d’entre elles. C’est la loi du rééquilibrage stratégique pour éviter qu’une entreprise ait une pondération trop importante dans le portefeuille au risque de le déséquilibrer. Plus généralement, on peut estimer qu’après une hausse de 30 – 35 %, il faudrait réévaluer les perspectives de l’entreprise afin de savoir si l’investissement vaut encore le coup.

Savoir vendre à perte

Lorsqu’on investit sur les marchés financiers, il est important de faire preuve d’humilité. Il n’est pas rare que l’on fasse les mauvais choix, surtout lorsqu’on débute. L’essentiel, c’est de le reconnaître avant que les dégâts ne deviennent trop importants et qu’il n’est plus possible de faire marche arrière. Tout ça pour dire qu’il est important de savoir vendre à perte. D’ailleurs, c’est un signe de bonne gestion. Le seuil des 30 % est, là également, à suivre de près. Lorsqu’un titre a perdu près d’un tiers de sa valeur, sauf circonstances exceptionnelles liées au marché et non à la valeur, il faut vraiment se poser la question de la pertinence de son placement

Être opportuniste

Lorsqu’on investit en bourse, il est préconisé de placer son argent sur le long terme et de suivre la stratégie d’investissement que l’on a mis au point. Malgré tout, il faut tout de même savoir sauter sur les bonnes occasions, être opportuniste, en profitant des « trois d’air » sur les marchés. Il ne faut pas hésiter à acquérir des valeurs au parcours régulier.

Résumé

La composition comme la gestion de portefeuille fait partie des étapes importantes dans l’investissement sur les marchés financiers. Différents critères, paramètres et facteurs sont à prendre en compte dans la mise en place de son portefeuille boursier, dont les plus importants sont le profil d’investisseur, la durée d’investissement, les objectifs de croissance et la tolérance au risque. Une bonne mise en place passe par ce que l’on appelle la diversification – le mot d’ordre en bourse : il ne faut jamais mettre tous ses œufs dans le même panier. Mais la spécialisation peut être aussi une stratégie d’investissement pour ceux qui sont experts dans un domaine particulier. Toutefois, pour la majorité des investisseurs, c’est diversification et diversification, sans faire dans l’excès bien évidemment. Dans le cadre de cette diversification, il faut passer par plusieurs étapes : évaluer les risques, déterminer la corrélation entre actifs, définir la frontière efficiente et allouer les actifs ou les catégories d’actifs (classes d’actifs). Dans la gestion de portefeuille, les investisseurs peuvent opter pour différents types de gestion : gestion libre, gestion conseillée, gestion sous-mandat et gestion collective. Deux modes de gestion sont également disponibles : la gestion active et la gestion passive. Dans le cadre de la gestion libre et de la gestion conseillée, les investisseurs devront considérer différents paramètres dans la constitution et la gestion au quotidien de leur portefeuille boursier, dont la réévaluation des pondérations du portefeuille après certaines hausses/baisses d’actifs ou encore quelques années de placement.