Épargner, c’est économiser de l’argent pour tout un tas de raisons : financer un projet, compléter sa future retraite, transmettre un patrimoine à ses descendants, atteindre l’indépendance financière… Le concept d’épargne aujourd’hui va de pair avec celui du placement, qui est le fait de faire fructifier son argent via différents dispositifs. Dans ce billet, nous allons nous attarder sur les différents moyens d’épargne et de placement permettant d’atteindre nos objectifs financiers, que ce soit à moyen terme ou à long terme. Par ailleurs, il est possible de bien placer son argent et d’épargner correctement en suivant une formation financière (bourse, trading…) sinon, il y a toujours la possibilité de déléguer ses placements à un professionnel.

- Pourquoi épargner son argent ?

- Les différents types d’épargne

- Le concept de placement financier

- Fonctionnement d’un placement financier classique

- Les placements financiers immobiliers

- Le placement boursier ou l’investissement en bourse

- Se tourner vers les placements alternatifs

- Les moyens de placer son argent

Pourquoi épargner son argent ?

Épargner de l’argent, faire des économies… Pour quelles raisons ? Parfois, on épargne comme ça sans aucune raison lorsqu’on a un niveau de vie confortable et que l’on n’a pas besoin de dépenser 100 % de nos revenus. C’est l’épargne naturelle faisant augmenter le patrimoine mois après mois et année après année. Sinon, les motivations d’épargner peuvent être nombreuses :

- Financer un projet : Nécessité de se constituer un apport afin de préparer un projet, d’acquérir un bien onéreux, de financer les études des enfants…

- Compléter sa future retraite : Selon le Conseil d’Orientation des Retraites « le niveau de vie des retraités va chuter dans les prochaines décennies ». Les jeunes générations doivent alors épargner le plus rapidement possible – dès qu’ils entrent dans la vie active – pour ne pas être démunies à l’âge de la retraite.

- Se prémunir contre les aléas de la vie : L’épargne permet de faire face aux évènements fortuits et aux aléas de la vie. C’est un moyen de gagner en tranquillité d’esprit. Et plus le patrimoine croît, plus l’on sera serein puisque l’on sait que l’on pourra continuer à vivre convenablement même en cas de problèmes.

- Atteindre l’indépendance financière : L’épargne est la première étape menant vers l’indépendance financière. Le concept d’« indépendance financière » est de plus en plus répandu et de plus en plus de personnes boostent leur épargne pour ne plus avoir à dépendre d’un travail par la suite et concrétiser leur projet le plus rapidement possible.

Les différents types d’épargne

Il existe à ce jour de nombreux dispositifs d’épargne regroupés en deux principales catégories : l’épargne liquide et l’épargne financière.

| Épargne liquide | Épargne financière |

|---|---|

|

Caractéristiques

L’épargne liquide permet de disposer à tout moment de son argent. C’est le type d’épargne 100 % sans risque. Il est possible d’économiser son argent de cette manière par l’intermédiaire des institutions financières traditionnelles et de profiter de petits profits. |

Caractéristiques

L’épargne financière se rapporte au placement financier. Celle-ci est plus rémunératrice que l’épargne liquide dans la mesure où l’argent « économisé » est investi dans des dispositifs pour le faire fructifier et ainsi profiter de plus-values, mais il y a plus ou moins de risque de perte de capital. |

| – Livret A : Compte épargne le plus populaire auprès des Français avec un plafond de 22 950 €, un taux d’intérêt de 0,5 % depuis le 1er février 2020 et des intérêts calculés tous les 15 jours. | – Assurance-vie (AV) : Contrat d’épargne pour financer la retraite ou un projet. Placement en fonds en euros sécurisés ou supports en unités de compte sujets à des fluctuations des marchés. |

| – Livret jeune : Livret d’épargne pour les 12 – 25 ans avec un taux de rémunération supérieure au livret A (variable suivant les établissements financiers), un dépôt maximal de 1 600 €, des intérêts nets d’impôt et la possibilité d’être surclassé en livret A. |

– Plans d’épargne retraite (PER) : Ce sont des dispositifs offrant la possibilité de se constituer une rente ou un capital. 3 formes disponibles de PER :

|

| – Compte courant rémunéré : Compte bancaire permettant de profiter d’intérêts sur les dépôts effectués – taux de rémunération variable en fonction des établissements bancaires.- Plan d’épargne en actions (PEA) : Type compte destiné à l’investissement en bourse ouvert auprès d’une institution financière (banque, maison de courtage, fonds d’investissement…) et permettant de placer son capital sur des actifs financiers émis par des entreprises cotées européennes ou ayant leur siège dans l’Union Européenne/Espace Economique Européen. |

– Épargne logement : Épargne rémunérée relative à un prêt fonctionnant en 2 temps (rémunération de l’épargne puis mise à disposition d’un prêt immobilier avec un taux déterminé). Deux types d’épargne logement :

|

Le concept de placement financier

Un placement financier représente tout simplement l’épargne financière, dont le niveau peut être beaucoup plus important, c’est-à-dire une version améliorée de celle-ci. On parle aussi d’épargne dynamique, c’est-à-dire que l’argent peut apporter un gain, et les objectifs peuvent être nombres comme nous l’avons indiqué plus haut : financement d’un projet, indépendance financière, amélioration de la retraite, etc. Mais généralement, on recourt au placement financier pour avoir un complément de revenu et ne plus dépendre uniquement de son salaire pour atteindre un « mieux vivre ».

On distingue un bon nombre de placements financiers sur lesquels les particuliers peuvent choisir le plus adapté à leur situation ainsi qu’à leurs objectifs. Ceux-ci sont regroupés en plusieurs catégories, dont les plus importantes sont :

- Placement financier classique

- Placement financier immobilier

- Placement boursier

- Placement alternatif

Fonctionnement d’un placement financier classique

Les placements financiers classiques sont proposés par les institutions financières traditionnelles que sont les banques de réseau (banques de proximité). Celles-ci ne leur proposent pas seulement d’héberger l’argent des particuliers au travers de compte courant ni de leur proposer des crédits bancaires, mais leur offrent également la possibilité de le faire fructifier par l’intermédiaire de placements règlementés, ou non, à capital garanti. Ce type de placement financier fait référence à l’épargne, c’est comme ça que les banques en proposent aux particuliers et sous deux formes :

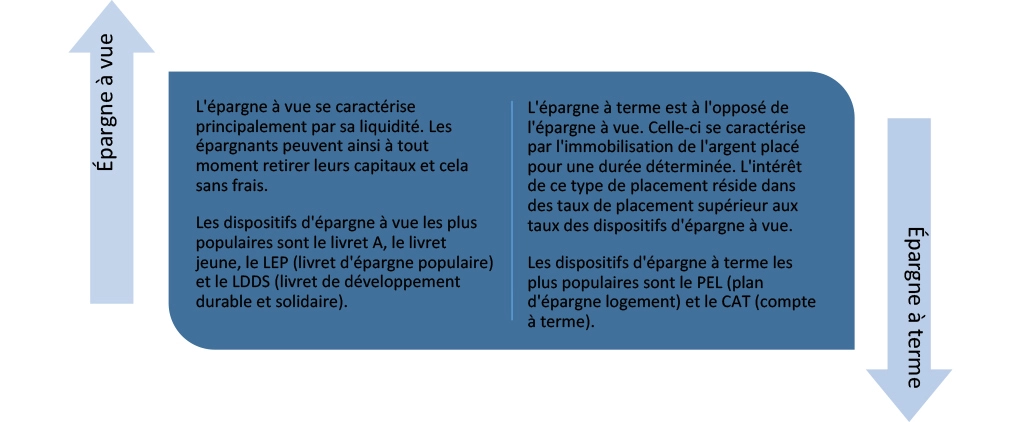

L’épargne à vue et l’épargne à terme.

Plus haut, nous avons abordé l’épargne liquide et l’épargne financière. Les placements financiers classiques proposés par les banques incorporent alors une partie de ces types d’épargne, mais sous l’appellation d’épargne à vue et d’épargne à terme. Ils fonctionnent de la manière suivante :

Les placements financiers immobiliers

Investir dans la pierre permet de se constituer un patrimoine important et de profiter de plus-values au fil des années. Malheureusement, tout le monde ne peut pas se permettre d’acheter un bien immobilier (maison, appartement…) sans recourir à un crédit puis le louer après pour générer des revenus complémentaires ou principaux. Les particuliers souhaitant placer leur argent dans la pierre, mais qui n’ont pas un capital conséquent pour acheter un bien peuvent se tourner vers les placements financiers immobiliers ou « investissement pierre-papier » par l’intermédiaire de structures habilitées à placer un capital sur des valeurs sous-jacentes de biens immobiliers qu’elles détiennent et répondant à des caractéristiques spécifiques qui impactent liquidité, rentabilité et risque des placements. Les principaux dispositifs sont les suivants :

1. Les sociétés civiles de placement immobilier ou SCPI

3 formes de SCPI pour répondre aux besoins des particuliers avec un rendement de 4 % brut en moyenne par an :

- SCPI de rendement avec des quotes-parts versées provenant de revenus fonciers ;

- SPI de plus-values avec des rendements provenant de l’achat et la vente de biens immobiliers ;

- SPIC fiscales offrant des avantages fiscaux aux investisseurs qui sont des associés des structures.

2. Les sociétés d’investissement immobilier cotées ou SIIC

Ce sont des entreprises cotées spécialisées dans l’acquisition ainsi que la valorisation d’actifs immobiliers. Celles-ci proposent des actions pouvant être échangées sur un marché règlementé. Les investisseurs sont soumis au régime fiscal « impôt sur les sociétés » et ils peuvent prétendre à des rendements de 6 % bruts.

3. Les organismes de placement collectif en immobilier ou OPCI

Ces sont des structures qui offrent une meilleure liquidité que les SIIC et les SCPI, mais avec des rendements moins importantes. Les fonds proposés sont diversifiés avec des valeurs mobilières à hauteur de 30 % environ. L’avantage avec les OPCI, c’est qu’ils sont éligibles à l’assurance-vie.

Le placement boursier ou l’investissement en bourse

Parmi les placements les plus intéressants, il y a le placement boursier que l’on appelle aussi investissement en bourse. C’est une alternative financièrement attractive par rapport au placement financier classique que nous venons de voir plus haut. Placer son argent en bourse permet de faire fructifier son capital par l’intermédiaire de différents produits/instruments mis à disposition par différents marchés financiers : actions, obligations, certificats, titres de créance, warrants, matières premières, trackers… Pour pouvoir placer son argent en bourse, les particuliers devront se tourner vers les institutions financières proposant l’ouverture de comptes spécifiques, lesquels sont le PEA (plan d’épargne en actions) et le CTO (compte-titres ordinaire). C’est dans ces comptes que les investisseurs pourront loger les actifs, instruments et titres financiers qu’ils achètent.

Investir en bourse via un PEA

Le PEA est un support d’investissement destiné aux particuliers résidant en France. Ceux-ci ne peuvent ouvrir qu’un seul PEA. C’est un compte en bourse détenu au sein d’une institution financière : banque, fonds d’investissement, maison de courtage… Il permet de placer son capital sur des actifs de sociétés françaises et européennes, ou d’entreprises ayant leur siège dans l’Union Européenne et l’Espace Economique Européen. Ce compte est plafonné à 150 000 € (versements maximums autorisés) et il a une fiscalité avantageuse si les titres sont immobilisés pendant 5 ans au minimum = pas d’impôt sur le revenu (seuls les prélèvements sociaux de 17,2 % sont appliqués). Pour augmenter le plafond des versements, les investisseurs peuvent ouvrir un PEA-PME augmentant alors celui-ci de 225 000 €.

Investir en bourse via un CTO

Tout comme le PEA, le CTO pour compte-titres ordinaire est un support d’investissement permettant aux particuliers d’investir sur les marchés financiers. Par rapport au plan d’épargne en actions, celui-ci est beaucoup plus flexible dans la mesure où il permet d’investir sur tous instruments, produits et titres financiers des différents marchés aux quatre coins du globe : actions, titres de créances négociables, certificats, obligations, warrants, matières premières, produits dérivés, trackers… Il peut être ouvert auprès d’une institution financière habilitée à en détenir : banque traditionnelle, banque en ligne, fonds d’investissement, maison de courtage… Il se différencie ainsi du PEA par son horizon d’investissement plus large, mais également la possibilité d’appliquer ce que l’on appelle un effet de levier et de recourir au SRD (service de règlement différé). Mais malheureusement, il n’offre pas d’avantages fiscaux comme le PEA et toutes les plus-values (profits obtenus) sont soumises au prélèvement forfaitaire unique PFU ou Flat Tax : 30 %, dont 12,8 % d’impôt sur le revenu et 17,2 % de prélèvements sociaux.

Se tourner vers les placements alternatifs

Lorsqu’on parle de placements alternatifs, cela fait référence à des placements qui s’éloignent des marchés financiers ainsi que des différents produits qu’ils proposent. L’intérêt pour un placement alternatif, c’est qu’il permet d’avoir une meilleure rentabilité que les placements bancaires, immobiliers et boursiers, mais cela a un certain coût – des risques beaucoup plus élevés de perte de capital. Parmi les placements alternatifs les plus populaires, il y a alors : les groupements forestiers (forêt), les œuvres d’art (investissement dans l’art), le crowdfunding (financement participatif) et le vin (placement viticole).

Les moyens de placer son argent

Pour placer son argent, il y a deux moyens. On parle de placement autonome lorsque le particulier place lui-même son argent (placement bancaire, immobilier, boursier ou alternatif) et de placement délégué lorsqu’il confie son investissement à un tiers, plus précisément à un intermédiaire financier.

Placer soi-même son argent (placement autonome)

D’après de nombreuses études, il a été établi que placer son argent soi-même offre un meilleur rendement que le faire placer par un tiers. Cela est tout à fait normal puisqu’il n’y a pas de commissions à payer. Pour un placement bancaire, il suffit de se rendre dans son établissement habituel et demander à son conseiller les différents dispositifs proposés par la banque. Il ne reste plus qu’à ouvrir un compte et à placer son argent. Dans le cas d’un placement immobilier, on peut le faire soi-même en achetant une maison ou un appartement puis en le modernisant afin d’augmenter sa valeur. Il ne restera plus qu’à le revendre plus cher pour profiter d’une plus-value ou de le louer afin qu’il génère des loyers (revenus complémentaires pour l’investisseur). Pour un placement boursier, il est possible de le faire soi-même à condition d’avoir suivi une formation pour performer efficacement sur les marchés financiers. En vrai, cela peut être compliqué pour un débutant de se lancer seul en bourse.

Nous pouvons vous aider à améliorer vos connaissances dans le domaine en vous proposant différentes formations répondant à vos besoins pour que vous puissiez réaliser vous-mêmes vos placements.

Faire placer son argent par un intermédiaire financier (placement délégué)

Pour les personnes qui n’y connaissent rien en placement bancaire, placement immobilier, placement en bourse ou placement alternatif, et qui n’ont pas la possibilité de se former pour investir seules sur les marchés, par faute de temps ou autre, elles peuvent se tourner vers le placement délégué consistant à faire placer son argent par un intermédiaire financier : conseiller bancaire, conseiller financier, fonds de placement, courtier immobilier, hedge fund… Bien évidemment, cela n’est pas sans contrepartie. Il faut bien troquer l’expérience et l’expertise de ces intermédiaires financiers contre une certaine rémunération – des commissions et frais relatifs à la gestion de l’investissement.

Nous pouvons vous mettre en relation avec des intermédiaires financiers qui seront en mesure de répondre à toutes vos demandes en matière de placement délégué.

Résumé

L’épargne représente l’économie que l’on fait au cours de notre vie. Les particuliers sont nombreux à se tourner vers les banques pour épargner leur argent dans des dispositifs dits sécurisés et qui leur permettent d’accéder à tout moment à leurs économies. Cela s’appelle l’épargne liquide : livret A, livret jeune, compte-courant rémunéré… Puis il y a l’épargne financière qui offre un meilleur rendement que l’épargne liquide, mais qui peut être risquée : assurance-vie, plans d’épargne retraite (PER), plan d’épargne en actions (PEA)… Du côté des placements, ce sont en fait des versions améliorées de l’épargne. Placer son argent consiste à le faire fructifier par l’intermédiaire de différents dispositifs pouvant être plus ou moins risqués, ou garantis en fonction des dispositifs choisis : placements financiers classiques (épargne à vue et épargne à terme), placements financiers immobiliers, placements boursiers et placements alternatifs. Pour placer son argent, on peut le faire soi-même après avoir suivi une formation – on parle de placement autonome ; ou déléguer ses investissements à un intermédiaire financier – on parle de placement délégué, contre des commissions, qui s’occupera de tout.